Sterkste stijging woningprijzen in bijna 2 jaar

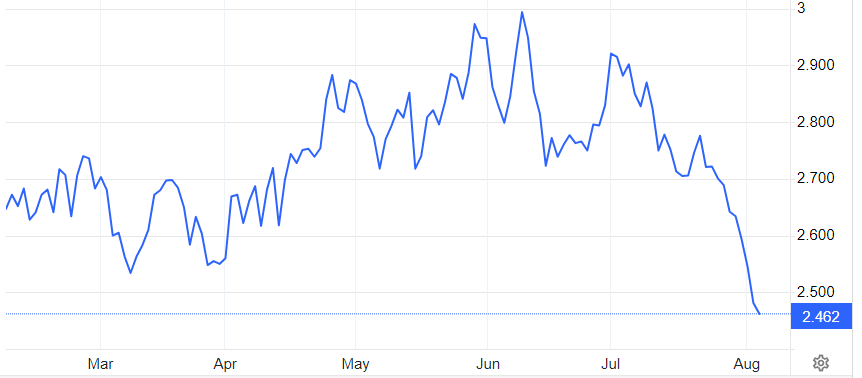

De Nederlandse huizenmarkt blijft op volle toeren draaien. Dat blijkt uit de laatste cijfers van het CBS. In juli 2024 lagen de prijzen van bestaande koopwoningen maar 10,6 procent hoger dan in dezelfde maand een jaar eerder. Dit is de grootste prijsstijging in bijna twee jaar tijd. Ook de huurmarkt is volop in beweging. Vooral investeerders zijn terughoudend door nieuwe regels voor de verhuur.

Stevige maand-op-maand stijging

In vergelijking met juni 2024 zijn de prijzen van bestaande koopwoningen in juli met 1,4 procent gestegen. Hiermee neemt de prijs verder afstand van de eerdere piek in julie 2022, met een plus van 4,6 procent.

Aantal woningtransacties neemt ook toe

Niet alleen de prijzen stijgen; ook het aantal verkochte woningen neemt flink toe. Het Kadaster registreerde in juli 2024 maar liefst 18.610 woningtransacties, een stijging van bijna 25 procent ten opzichte van dezelfde maand vorig jaar. Deze opleving in het aantal transacties toont aan dat de vraag naar woningen nog steeds groot is, ondanks de stijgende prijzen. In de eerste zeven maanden van 2024 zijn er in totaal 110.993 woningen verkocht, wat neerkomt op een toename van ruim 11 procent vergeleken met dezelfde periode in 2023.

Gemiddelde transactieprijs naar 457.320 euro

In juli 2024 was de gemiddelde transactieprijs voor een bestaande koopwoning 457.320 euro. Het is belangrijk om te vermelden dat deze transactieprijs niet direct wordt gebruikt om de prijsontwikkelingen te meten. Voor het laatste wordt namelijk de prijsindex van bestaande koopwoningen aangehouden, die rekening houdt met kwaliteitsverschillen tussen woningen. De gemiddelde transactieprijs geeft dus een goed beeld van wat kopers gemiddeld betalen, maar laat niet direct de richting van de prijs van een gemiddelde woning zien.

Waardoor stijgt de prijs?

Allereerst zorgt een aanhoudende vraag en structureel tekort aan passende woonruimte voor stijgende prijzen. Los hiervan zijn deze factoren van belang:

- De werkloosheid is laag en mensen hebben relatief veel vertrouwen in hun eigen financiele situatie. Dit vertrouwen resulteert in hogere biedingen op woningen.

- De hypotheekrente is, na een eerdere periode van stijgingen, stabiel of zelfs licht dalend. Hierdoor kunnen kopers gemiddeld meer lenen voor het kopen van een woning.

- Het alternatief, een woning huren, heeft te maken met dezelfde problemen. De vraag is veel groter dan het aanbod.

Huurmarkt in beweging

De markt voor huurwoningen is volop in beweging. Of beter gezegd, eigenlijk neemt de beweging juist af. Door diverse maatregelen van de overheid is het investeren in een huurwoning minder aantrekkelijk dan voorheen. Bovendien brengt het beleid van de overheid onzekerheden met zich mee, waar investeerders niet van houden. Het belangrijkste doel van de overheid is het stimuleren van meer betaalbare huurwoningen. Voor veel (grote) investeerders is het juist reden om verhuurwoningen massaal van de hand te doen. Op dit moment lijkt dus juist het tegenovergestelde te gebeuren van de oorspronkelijke bedoeling.